Aujourd’hui, de nombreux contribuables sont à la recherche de moyens efficaces pour réduire leurs impôts. La bonne nouvelle est qu’il existe des moyens légaux et avantageux de payer moins d’impôts. Dans cet article, nous allons passer en revue les différents produits et services financiers qui peuvent vous aider à réduire votre imposition et à mieux gérer votre argent. Nous examinerons également les avantages et les inconvénients de chacun de ces produits et services. Enfin, nous conclurons en donnant des conseils sur la façon d’utiliser ces produits et services pour réduire le montant des impôts que vous payez chaque année.

Plan de l'article

Comptes bancaire : Explication

En matière de planification financière, une des questions les plus importantes que les contribuables doivent se poser est celle concernant leurs impôts. En effet, la façon dont un individu gérera ses finances à court et à long terme peut mener directement ou indirectement à des réductions d’impôts considérables. Il existe donc de nombreuses façons efficaces de créer et de maintenir des comptes bancaires permettant aux individus d’optimiser leurs dépenses fiscales tout en sauvegardant leur capital.

A lire également : Quelles formations de copywriting sont adaptées à votre projet entrepreneurial ?

Les comptes bancaires offrent aux investisseurs l’opportunité unique de placer leur argent sur une base mois par mois sans jamais faire face au risque inhérent à l’investissement sur des marchés volatils comme celui du Forex ou encore celui des actions et obligations. Les intérêts générés par cette forme d’investissement sont traditionnellement exempts d’impôt pendant quelques années avant que les gains ne soient imposables avec la mise en œuvre du prélèvement forfaitaire libératoire (PFL), ce qui rend ce type d’investissement particulièrement attrayant pour les contribuables soumis aux tranches marginales élevées. De plus, il existe différents types de compte qui peuvent être utilisés pour diversifier vos actifs où bon vous semble afin de maximiser votre retour sur investissement – roth iras, 401K’s etc…

Les produits d’épargne à l’abri des impôts

Il y a de nombreuses raisons pour lesquelles vous pouvez choisir d’investir votre argent afin de ne pas payer des impôts. Pour commencer, il est important de comprendre que l’impôt sur le revenu et la fiscalité sont des sujets complexes qui peuvent être intimidants à comprendre pour ceux qui ne sont pas experts en la matière. Mais si vous savez quels produits d’épargne offrent un abri fiscal, il sera beaucoup plus facile pour vous d’optimiser votre planification fiscale et économiser un maximum d’argent.

A lire en complément : Forex invest : risques, opportunités et stratégies gagnantes

Les meilleures stratégies de placement à court terme sans impôts incluent les régimes individuels de retraite (IRA) et 401(k), qui font partie des pratiques permettant aux contribuables américains une exonération fiscale jusqu’à un certain point selon leurs dépenses annuelles et les lois fiscales applicables par État. Les IRA offrent une protection supplémentaire contre l’impôt car tout bénéfice tiré des investissements effectués via cette méthode est considérée comme tax-free jusqu’à concurrence du montant initialement placé sur le compte IRA où quelle que soit sa source. De plus, difficiles taxes options futures oueset autres gains non qualifiés peut être reportée au titulaire du compte tant que cela reste conforme aux règles IRS concernant les plafonds annoncés chaque année.

En outre, certains plans proposés par les employeurs peuvent être admissibles à des exemptions fiscales spécifiques selon la structure possessionnelle alors il convient donc envisager cette option avant toute autres type d‘investissement.

Les plans d’épargne logement

Les plans d’épargne logement sont une excellente option pour ceux qui cherchent à optimiser leurs impôts. Ces produits, également connus sous le nom de PEL, visent à aider les contribuables à économiser des fonds qui peuvent être utilisés pour l’acquisition ou la rénovation d’un bien immobilier en France. Les avantages fiscaux associés aux plans d’épargne logement rendent ces produits particulièrement intéressants.

Tout d’abord, il convient de noter que toute somme versée sur un plan d’épargne logement est totalement exonérée de l’impôt sur le revenu et ne sera pas prise en compte dans votre déclaration annuelle des impôts. En outre, vous pouvez choisir entre différentes options de placement disponibles selon votre profil et vos objectifs : par exemple, certaines formules offrent jusqu’à 4% du montant investi chaque année sous forme de réduction fiscale (jusqu’à un plafond maximum).

De plus, si vous choisissez un plan auquel vous n’avez pas accès immédiat (par exemple 6 ans), alors les intérêts générés par ce placement resteront exempts jusqu’au terme du contrat. Cependant, après la fin du plan d’accumulation initial et six ans plus tard, il sera possible de demander une libération anticipée sans frais supplémentaires afin que la somme puisse être utilisée à bon escient.

Les assurances-vie

L’assurance-vie est un produit financier souvent sous-estimé qui offre des avantages considérables en matière de réduction d’impôts. L’une des principales raisons pour lesquelles cet investissement peut être particulièrement utile à ceux qui veulent économiser des impôts est le fait qu’il y a beaucoup moins de restrictions sur les retraits que vous pouvez effectuer par rapport aux autres types de comptes, tels que les IRA ou Roth IRAs. De plus, lorsque le temps se termine et que vos actifs ont été conservés pendant une longue période, la majorité des gains financiers générés par votre assurance-vie ne seront pas imposables.

Cependant, il existe différentes règles et limites à prendre en compte lorsque vous choisissez d’investir dans une assurance-vie pour réduire votre pression fiscale globale. Par exemple, bien que la plupart des primes versées soient exemptes d’impôt tant qu’elles restent inférieures au montant maximum défini par loi ($50 000 ou $100 000), certaines personnes peuvent devoir payer une taxe sur certains versements spécifiques après un certain nombre d’année.

Les comptes titres

L’épargner et la placer judicieusement sont des aspects important de l’achat et de la gestion de votre patrimoine. Mais, dans certains cas, il est possible pour les contribuables français d’investir en toute sécurité sans payer d’impôts. Les comptes titres peuvent offrir une solution à ceux qui souhaitent éviter le paiement d’impôts sur leurs investissements boursiers.

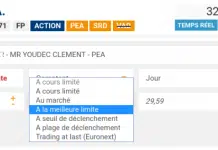

Les comptes titres sont des outils financiers permettant aux clients de trader directement avec des courtiers ou par l’intermédiaire du marché financier auquel ils appartiennent. Ils peuvent être utilisés pour acheter ou vendre un large éventail d’actifs financiers tels que des actions, obligations, fonds communs de placement (FCP), trackers et autres produits dérivés sur le marché boursier français et internationaux. Contrairement aux instruments traditionnels comme les livrets A ou les plans d’Epargne Logement (PEL), il n’y a pas non plus besoin de respecter un montant minimum requis pour investir via un compte titres ; vous pouvez donc choisir exactement combien vous voulez investir en fonction de votre stratégie personnelle et/ou professionnelle spécifique.

Les plans d’épargne retraite économiseront des impôts

Une grande partie de notre argent est consacrée aux paiements d’impôts. Les cotisations versées à l’État pour payer les taxes sont souvent une source importante de frustration pour les contribuables, surtout ceux qui ont un revenu plus élevé. Heureusement, il existe certaines stratégies que vous pouvez mettre en œuvre pour réduire votre facture fiscale et garder un peu plus d’argent dans votre portefeuille. L’une des meilleures façons de le faire est d’investir dans des plans spécifiques, comme le plan retraite ou l’assurance-vie. Ces produits offrent une excellente occasion de se constituer un capital et aussi la possibilité de bénéficier d’un rabais fiscal si on s’y prend correctement.

Les plans retraites peuvent être particulièrement avantageux car lorsqu’ils sont alimentés par des contributions volontaires, toute somme déposée ne sera pas taxée au moment du versement mais à la sortie du plan (à moins que vous décidiez autrement).

Conclusion

Le choix d’un placement pour éviter le paiement d’impôts est une décision complexe qui nécessite de prendre en compte des facteurs variés. Il est donc important d’effectuer un examen approfondi des options avant de prendre une décision. Pour commencer, vous devriez discuter avec un conseiller financier ou fiscaliste compétent afin que vous puissiez bénéficier de l’assistance et du mentorat dont vous avez besoin pour trouver le meilleur placement pour éviter les impôts. Le conseiller peut non seulement recommander les placements appropriés à votre personnalité financière et à votre profil risque-récompense, mais il peut également s’assurer que vos stratégies fiscales respectent toutes les normes en vigueur.

Une fois que vous aurez pris la décision finale sur l’investissement à entreprendre – après avoir pris en compte tous les facteurs pertinents – l’étape suivante consiste à effectuer l’investissement et à suivre régulièrement son progrès et sa performance au fil du temps. La plupart des investissements impliqueront normalement des charges supplémentaires telles que les frais transactionnels, annuels ou autres frais liés aux performances ; veillez donc à être conscient de cette possibilité avant de finaliser chaque investissement particulier afin d’avoir pleinement conscience du coût total associé au produit choisi.